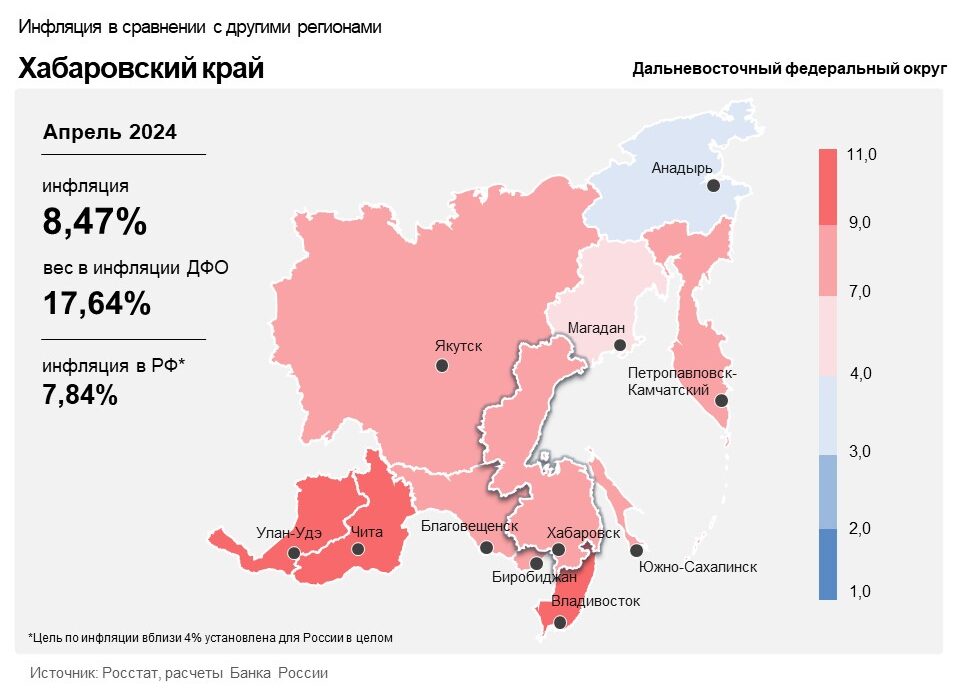

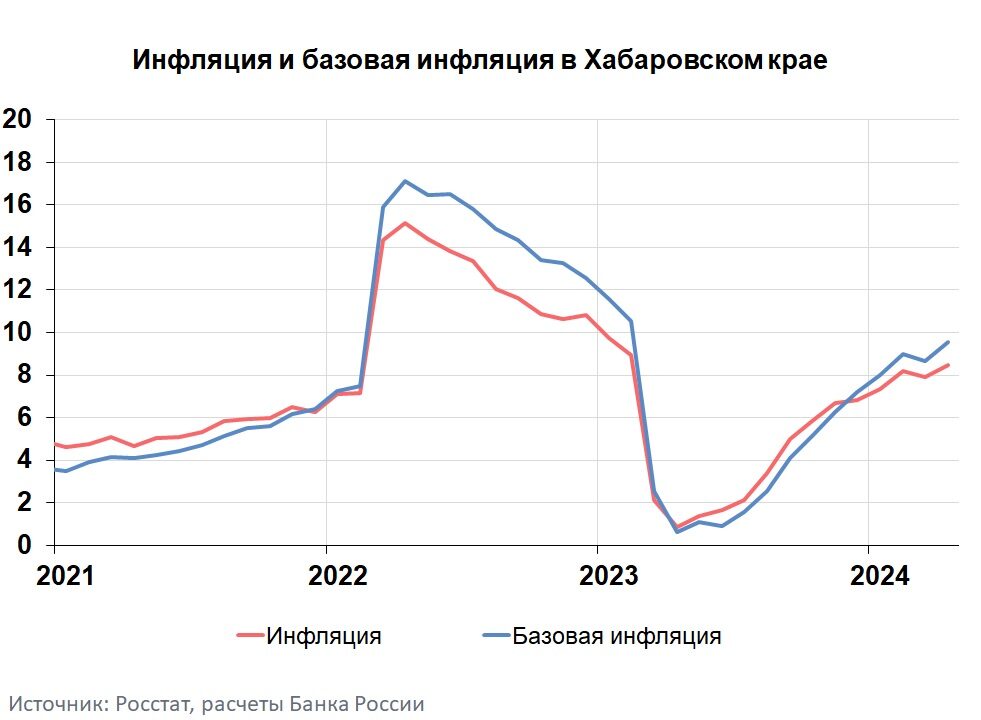

По данным Хабаровскстата, индекс потребительских цен в июне этого года вырос на 0,38% и на 2,66% по сравнению с декабрем прошлого года. Это ниже общероссийского показателя (0,64% и 3,88%), но тем не менее тенденция прослеживается. Годовая же инфляция в Хабаровском крае, сообщал Росстат, ускорилась, уже в апреле 2024 года, она составила 8,47%.

Наибольший рост к предыдущему месяцу в июне показали цены на сезонные овощи: картофель (+16,75%), лук (+13,48%), морковь (+8,82%), услуги пассажирского транспорта (+8,56%), медикаменты (+6,09%).

Более, чем на 9% выросли тарифы на коммунальные услуги, на 15% взвинтили цены теплоэнергетики. В среднем на 3,19% по сравнению с маем подорожало моторное топливо.

«Инфляция создана искусственно. Запланировано выросли цены на топливо и энергоносители, что приведет к снижению доходов, мы станем тратить больше. Энергоносители — катализатор инфляционного процесса. Пока государство имеет возможность сдерживать рост цен на энергоносители и стабильно и активно работает антимонопольная служба — мы не наблюдаем скачка инфляции. Но стоит только ослабить контроль, как появляются картельные сговоры и игра на ценах. Маховик инфляции раскручивается», — считает кандидат экономических наук Владимир Норин.

Как спастись, когда тарифы растут?

«Переходить на эффективные способы хозяйствования. Не думаю, что для обычного гражданина что-то сильно поменяется, но все, конечно, зависит от индивидуальных способностей. Что касается бизнеса, придется жестче относиться к расходам и контролю», — говорит финансовый аналитик Алексей Белокопытов.

И оба эксперта единодушны во мнении, что требуется усиление антимонопольного законодательства.

«Нужно, чтобы работу контрольных органов государство не ослабляло. К сожалению, не вижу желаемого эффекта, — делится мнением Владимир Норин. — Второй момент: коррупция, которую, кажется, победить невозможно. Всегда привожу пример Петра I и любимца его Меньшикова — мол, не искоренима проблема, как неизлечимое заболевание. Но ее можно ослабить и взять под контроль, купировать, если продолжить медицинскую метафору».

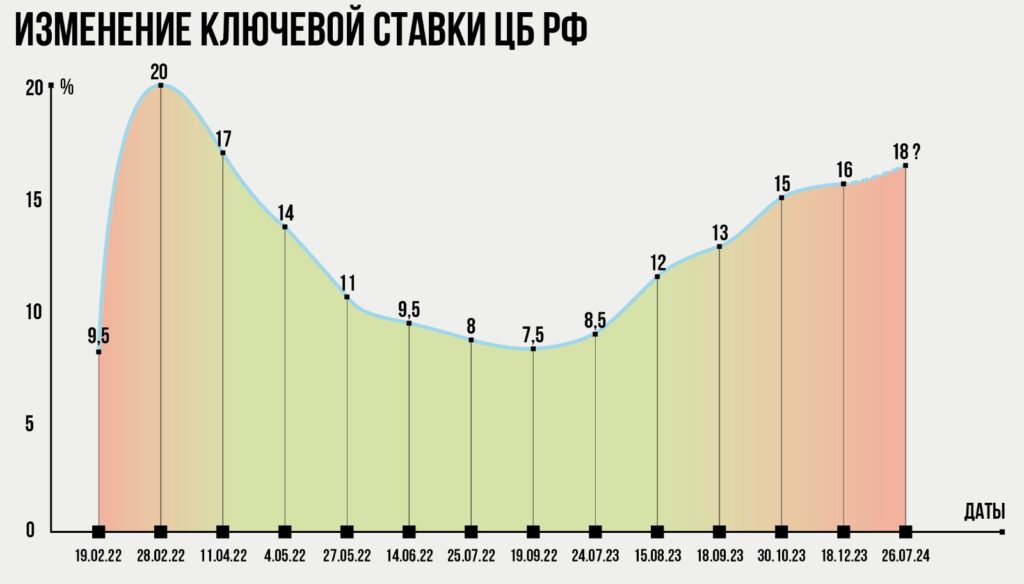

Напуганный резким июльским ростом инфляции россиянин с тревогой ждет заседания Совета Центробанка, на котором речь пойдет об увеличении ключевой ставки. С конца декабря прошлого года она оставалась неизменной — 16%. Центробанк обосновывает свое видение.

«Ключевая ставка — это основной инструмент Банка России для влияния на инфляцию, — объясняет Аркадий Шеховцев, пресс-секретарь Отделения Хабаровск Дальневосточного ГУ Банка России. — Ведь от того, какая будет ключевая ставка, зависят ставки в банках, а значит, и наши личные решения о потреблении и сбережении, о кредитах. Для каждого из нас важно сохранить свои доходы и сбережения от обесценения высокой инфляцией. К этому и стремится Банк России, когда принимает решения по ключевой ставке. Наша цель — поддерживать в целом по стране инфляцию на стабильно низком уровне — вблизи 4% в год. При таком уровне инфляции бизнес имеет благоприятную среду для работы и стимулы для развития, а людям проще планировать бюджет.

Сейчас годовой прирост цен в стране выше, чем цель Банка России по инфляции — вблизи 4% в год, и этому есть объяснение. Основная причина — высокий спрос, который поддерживается ростом доходов населения. Сейчас экономика растет высокими темпами, и на рынке наблюдается острый дефицит кадров. Предприятия пытаются подстроиться под высокий спрос, расширяют производства. И при нехватке работников они вынуждены повышать зарплаты, чтобы привлечь новых людей или удержать сотрудников. В результате доходы растут, люди хотят покупать больше товаров, чем может предложить рынок, возникает дисбаланс. Чтобы инфляция росла медленнее, рост зарплат должен соответствовать росту объемов производства. Если этого не происходит, и спрос растет быстрее предложения, цены растут ускоренными темпами.Чтобы инфляция вернулась к цели, нужно сбалансировать темпы роста спроса и предложения, охладить избыточный спрос. Для этого Банк России повысил ключевую ставку и достаточно долго удерживает ее на высоком уровне. И такие жесткие денежно-кредитные условия мы будем сохранять столько времени, сколько потребуется для восстановления баланса и возвращения инфляции к цели.

Следующее решение по ключевой ставке Банк России будет принимать 26 июля».

Возьмем за показательный пример растущего спроса жилищное строительство. Льготные программы по ипотекам вызвали целый бум. С июля кредитование жилья некоторым категориям страждущих обойдется в два раза дороже. Но тем не менее, по данным опроса ВТБ, «каждый десятый респондент собирается покупать квартиру в ближайшие полгода, 12% — в течение 1-2 лет, 16% — 3-5 лет. Почти половина (46%) опрошенных из числа тех, кто уже копит или собирается копить на новую недвижимость, планируют откладывать ежемесячно на покупку жилья по 10-30 тысяч рублей, 37% — менее 10 тысяч рублей, а 17% — по 30-50 тысяч рублей». Накопить нужную сумму 43% респондентов рассчитывают за 5-10 лет, треть (32%) — за 1-2 года, каждый пятый — за 3-5 лет».

«Высокие процентные ставки и отмена государственных программ снижают количество желающих взять ипотеку. Однако жизнь продолжается: создаются новые семьи, рождаются дети, доходы растут. Ипотека остается быстрым способом решения жилищного вопроса. В будущем политика регулятора предполагает смягчение условий, что позволит рефинансировать кредит и снизить ставку по нему до более выгодной. Практика показывает, что переплата за высокую ставку компенсируется ростом стоимости приобретенной недвижимости», — комментирует начальник управления «Ипотечное кредитование» ВТБ Сергей Бабин.

На накопление же «лишних денег» рассчитывает и Центробанк, увеличивая ключевую ставку. Жесткая монетарная политика должна была стимулировать граждан меньше тратить и больше зарабатывать, например, на процентах от вкладов.

«Эльвира Набиулина говорит, что у людей много «лишних денег», потребности в товарах и услугах растут быстрее, чем возможность производителей их удовлетворить. И Центробанк вынужден повышать ставку. К чему это приводит? К тому, что государство вынуждено индексировать пенсии, пособия, зарплаты бюджетникам — увеличивать денежную массу. К удорожанию кредитов, что ударяет по малому и среднему бизнесу в первую очередь, — прогнозирует Владимир Норин. — Что увидим, если ставка ЦБ будет расти? Объявления на пустых помещениях: «Сдается в аренду». Это значит, что мелкий бизнес — услуги, торговля, фермеры не смогли справиться. Только-только после ковида очухались… Крупный бизнес начнет поглощать мелкий».

Во мнении Алексея Белокопытова больше оптимизма:

«За счет бюджетных денег развивается производство, увеличен гособоронзаказ, инвестируются новые проекты. Большой объем бюджетных средств вливается в экономику: ее рост под 8%. С другой стороны бьет рекорды монетарная кредитная сфера.

Плохо ли это? Пока по количеству денег в экономике мы отстаем от передовых стран. По итогам 2023 года монетизация экономики России составила рекордные 57,52%. В то же время значение этого показателя в развитых экономиках колеблется в диапазоне 90-140%, у стран финансовых центров (Сингапур, Швейцария, Люксембург) — 130-400%, а у растущей экономики Китая — около 216%. У остальных стран БРИКС этот показатель находится около 50%, при этом Россия занимает второе место после Китая.

Таким образом, дальнейших вливаний в экономику — если мы хотим развиваться — нам не избежать. Есть мнение, что мы упираемся в потолок развития, мол, не хватит ресурсов, но я с таким мнением не согласен, тем более, что Дальний Восток в отличие и от западной России, и от Сибири, только начинает бурный этап своего развития. И проекты есть, и деньги на них найдутся. Да, есть проблемы с трудовыми ресурсами, но можно пересмотреть уровень зарплат, к примеру, в сфере услуг и на производстве, выровнять эти моменты. Плюс эффективная работа производств… В целом, не вижу поводов для тревоги».

Владимир Норин проблему увеличения денежной массы на руках у населения тоже связывает с вопросом трудовых ресурсов, но в ином контексте:

«На мой взгляд, у нас искусственно создан дефицит рабочих рук. Отсюда и увеличение заработной платы, чтобы привлечь на предприятие рабочих (вопрос, кстати: выдержит ли в будущем наш социальный фонд такую нагрузку?). Какое-то время назад быть рабочим стало непрестижно, а сегодня мы видим, что не хватает профессионалов да и учить их практически некому. Чтобы учить — нужны квалифицированные кадры, а вы знаете, какой оклад у преподавателя колледжа? Между тем в майских указах президента обозначено: выровнять уровень зарплат в образовании. Образование — с него Рузвельт в свое время начал выход из Великой депрессии. И наш президент обращает на это внимание. Будем надеяться, разорвем этот порочный инфляционный круг. Ну а что касается настоящего момента — июльское повышение цен всегда заметно, но к концу года, как правило, все выравнивается, процент инфляции уменьшается в целом по году. На следующем заседании ЦБ будет обсуждаться поднятие ключевой ставки, предполагается, на 2%. Это существенно, но не думаю, что инфляционный маховик раскрутится сильнее».

Фото: Freepik